Investir dans l’immobilier est un excellent moyen d’investir son argent dans le but de générer à termes des revenus complémentaires. Idéal quand on souhaite vivre une retraite sereine… ou même l’anticiper !

C’est ce qui m’a motivé à comparer les meilleurs placements immobiliers. Et il y a de quoi faire ! Dans cet article, j’ai résumé le fruit de mes recherches : une présentation des principaux placements immobiliers et des meilleurs acteurs avec qui se lancer.

J’ai d’abord pensé qu’investir dans l’immobilier se résumait à acheter un bien (logement, parking, box, cave, etc.) et le mettre en location. Figurez-vous qu’il existe désormais des dizaines de façon d’investir dans la pierre et la bonne nouvelle c’est qu’il y en a pour tous les budgets. Il n’est plus nécessaire de débourser des dizaines de milliers d’euros pour se lancer ni de passer par la case crédit… même si emprunter pour acheter reste le meilleur moyen aujourd’hui de faire grossir son patrimoine.

Si vous ne souhaitez pas lire la totalité de l’article, voici le récapitulatif des meilleurs acteurs pour investir dans l’immobilier.

Meilleur investissement immobilier : le classement

Investir dans l’immobilier en achetant pour louer

🏆 Pour de l’investissement locatif : ImAvenir.

Vous cherchez à acheter pour louer mais vous n’avez pas le temps de sillonner la France pour trouver le bon bien, vous n’êtes pas le roi des travaux et vous détestez faire passer des castings à des locataires ? Déléguez à une société d’investissement locatif clé en main. Dans cette catégorie-là, ImAvenir fait preuve d’une grande expérience et d’une belle qualité de service. Spécialistes du Grand Paris et de l’Ile de France, ils vous guideront pas à pas dans la réalisation de votre projet d’investissement locatif, pour des frais très raisonnables.

Investir dans la pierre avec les SCPI

🏆 Pour de la SCPI : Louve Invest.

Vous cherchez à investir dans l’immobilier dès 187 € ? N’allez pas plus loin : Louve Invest vous permet d’investir dans plus d’une cinquantaine de SCPI en quelques clics depuis sa plateforme. En ce moment, 75 € offerts en passant par ce lien (même si vous n’investissez que 187 € 🥳).

Investir dans l’immobilier si vous pouvez emprunter

Il y a deux façons d’accroître son patrimoine en investissant :

- Soit vous placez votre épargne sur plusieurs décennies pour bénéficier des intérêts composés : même avec un petit investissement au départ, si vous réinvestissez vos rendements, la boule de neige finira par grossir avec le temps,

- Soit vous empruntez à la banque pour acheter un bien que votre épargne ne vous permet pas d’acheter et planifiez de rembourser avec les loyers encaissés. A terme, vous êtes entièrement propriétaire d’un bien immobilier sans avoir attendu d’avoir l’argent pour l’acheter.

Dans la mesure du possible, il faut faire les deux.

Il est possible de faire de l’investissement locatif à crédit de plusieurs façons : en achetant dans l’ancien, dans le neuf, via des SCPI, ou dans de l’immobilier de défiscalisation (Pinel, Girardin, Malraux et plein d’autres noms sortis de l’annuaire).

Vous cherchez à emprunter ? Je peux vous donner les coordonnées de mon courtier. C’est par ici.

L’investissement immobilier dans l’ancien

Vous ciblez une ville pas trop chère avec un minimum d’attractivité, vous trouvez un bien à retaper que vous pouvez négocier à la baisse, vous demandez à tonton de vous filer un coup de main pour les travaux, vous faites un tour chez Ikea et organisez une session recherche de locataire sur une après-midi. Votre loyer rembourse l’emprunt, vous ne payez pas d’impôt car vous avez choisi la location meublée et que votre comptable favori amorti chaque année votre acquisition.

Ca, c’est la success story qu’on lit sur les internets. Je ne dis pas que ça n’existe pas, car ça existe, mais ce n’est pas aussi claquement de doigts que ça en a l’air.

L’investissement locatif dans l’ancien est une aventure complexe, et des mauvais choix peuvent vite faire pencher la balance du côté de “mauvaise idée”. Immeuble en mauvais état, ville sans locataires, taux d’intérêt élevés, travaux mal faits, erreur dans la sélection du régime fiscal, etc., il y a des dizaines de raisons qui font que de nombreuses personnes finissent finalement par ne pas se lancer… ou regretter. En tout cas, soyez sûrs d’une chose, une opération d’investissement dans l’ancien prend du temps et de l’énergie.

Pour éviter ça, des sociétés qui proposent de l’investissement locatif clé en main fleurissent ces dernières années. Elles prennent tout en charge pour l’investisseur, de la recherche du bien, à la négociation, au travaux, à l’ameublement et à la mise en location. Certains proposent même de la gestion locative. Tout ça en échange d’un petit pourcentage du montant total de votre opération, ce qui revient en règle générale entre 10 000 et 15 000 € (que vous pouvez passer en charges déductibles).

Rendement d’un investissement locatif dans l’ancien bien fait : entre 2 % et 5 % net avant impôts, selon la localisation et les taux d’intérêts. Plus le coût au mètre carré est cher (Paris, Lyon) et plus les taux d’intérêts sont élevés (4,3 % en décembre 2023 😞), moins le rendement sera important.

📖 A lire aussi : Acheter un appartement pour le louer : le guide

Les meilleures sociétés d’investissement locatif clé en main dans l’ancien

🏆 ImAvenir : spécialistes du grand Paris

ImAvenir existe depuis plus de 10 ans, autant dire qu’ils font figure de dinosaures dans le monde de l’investissement locatif clé en main. Petite équipe soudée, travaux internalisés, ImAvenir vous prend par la main de bout en bout dans le souci de l’accompagnement aux petits oignons.

Coût : à partir de 9 500 €.

🥈 Ouiker : la service d’investissement locatif clé en main le moins cher

Ouiker travaille dans une quinzaine de villes seulement et propose trois stratégies d’investissement : patrimoniale, équilibrée ou rendement. En fonction de la stratégie souhaitée, ils vous aiguilleront vers un investissement dans une ville adaptée.

Ouiker affiche les tarifs les plus faibles pour ce genre de service. Idéal pour préserver votre rentabilité tout en se faisant accompagner.

Coût : à partir de 6 000 €.

🥉 Investir dans l’Ancien : la marketplace la plus fournie

Investir dans l’Ancien monte en flèche ces derniers mois avec une proposition qui séduira ceux qui aiment bien faire leur marché. En vous inscrivant, vous accéderez à la liste des biens disponibles à l’instant t. Il faudra alors se décider vite (vous êtes en concurrence avec les autres inscrits) si vous souhaitez faire une offre sur un bien. Ce format est idéal pour se faire une idée du type de biens que l’on peut trouver en investissement locatif. Il permet aussi de comparer et d’attendre le coup de cœur pour se lancer !

Coût : à partir de 9 900 €.

Découvrir Investir dans l’Ancien

Investissement immobilier dans le neuf

Investir dans le neuf est la même chose que dans l’ancien… mais dans le neuf ! Aha.

Quelques avantages par rapport à l’ancien :

- vous acquérez en théorie un bien qui devrait nécessiter moins de travaux dans les dizaines d’années à venir,

- vous acquérez un bien avec un bon diagnostic de performance énergétique,

- les frais de notaire sont moins élevés,

- exonération la taxe foncière selon les villes,

- les locataires aiment bien les logements neufs.

Quelques désavantages :

- vous payez de la TVA,

- le prix au mètre carré est plus élevé que dans l’ancien,

- vous devez attendre que l’appartement soit construit,

- vous avez de grandes chances d’acheter dans des nouveaux quartiers, avec un peu d’incertitude quant à sa future attractivité.

A noter que si vous investissez dans des biens neufs à destination de services à la personne (EHPAD, résidences étudiantes, par exemple), vous pouvez vous faire rembourser la TVA sur le prix de l’achat.

Rendement : très aléatoire. On peut partir sur les mêmes estimations que pour de l’ancien, soit entre 2 % et 5 % net avant impôt.

Perception du rendement : loyer mensuel.

Les SCPI à crédit

Les Sociétés Civiles de Placement Immobilier sont des sociétés qui détiennent des biens immobiliers principalement commerciaux (bureaux, cliniques, entrepôts, commerces, etc.). Vous pouvez devenir associé de ces sociétés en achetant des parts. En contrepartie, vous touchez des dividendes, notamment issus des loyers générés par les biens immobiliers détenus.

Les SCPI sont un moyen d’investir dans l’immobilier en diversifiant son placement. Je m’explique : lorsque vous achetez dans l’ancien ou dans le neuf, vous faites l’acquisition d’un seul bien immobilier, plus précisément d’un logement.

Si ce bien subit un sinistre le retirant temporairement de la location, ou si votre locataire cesse de vous verser, vos rendements tombent à 0. Votre investissement n’est pas assez diversifié pour vous éviter ce risque.

En achetant des parts de SCPI, vous investissez dans plusieurs biens immobiliers à la fois dans des secteurs géographiques et des secteurs d’activité différents, sans avoir à les acquérir en totalité. Si l’un d’entre eux ne génère plus de loyer, les autres permettent à vos rendements de maintenir un certain niveau.

Rendement d’une SCPI : entre 1 % et 4 % net.

Perception du rendement : loyer mensuel ou trimestriel.

Il est possible d’investir en SCPI à crédit. Comme pour de l’investissement locatif classique, vous empruntez une somme que vous investissez en SCPI. Idéal si vous ne souhaitez pas détenir un bien immobilier en direct et vous éviter les tracas de la propriété.

🏆 Meilleur courtier SCPI pour investir en SCPI à crédit : France SCPI

📖 A lire aussi : SCPI : avis d’un investisseur à qui on a dit que c’était super

Les Pinel et autres produits de défiscalisation

Certains investissements dans la pierre agitent une carotte fiscale pour séduire le chaland. En échange de l’achat et mise en location d’un bien correspondant à certains critères définis par le régulateur, il est possible de récupérer des crédits d’impôt.

De tête, il y a :

- le Pinel (neuf dans des zones à redynamiser),

- le Denormandie (ancien dans des zones à redynamiser),

- le Girardin (investissement en outre-mer),

- le Malraux (investissement dans du patrimoine à caractère historique).

Je m’y connais mal et les échos que j’en ai eu sont rarement positifs. Donc plutôt que de réécrire ce que vous pourrez trouver sur d’autres sites, je vous partage plutôt la punchline d’un ami conseiller financier.

“Quand un produit financier est complexe, cela signifie souvent qu’il est plus intéressant pour le vendeur que pour l’investisseur.”

Investir dans la pierre avec une petite somme

Investir dans l’immobilier à crédit est intéressant, mais ce n’est pas toujours possible. Soit vous n’êtes pas éligible auprès des banques (freelance, taux d’endettement déjà trop important) soit vous préférez conserver votre capacité d’emprunt pour acheter votre résidence principale. Auxquels cas vous pouvez investir dans des biens moins onéreux, comme les garages ou les caves, ou dans la pierre papier : plutôt que d’acheter des biens en direct, vous en achetez des fractions.

Investir dans un parking ou un garage

J’habite Paris et tous les parkings sont vides. J’étais à Tours dernièrement et tout le monde cherche une place de parking. Investir dans un parking ou dans un garage est surtout question d’offre et de demande, finalement.

Sans entrer forcément plus dans les détails quelques chiffres :

- A Paris, une place de parking coûte 20 000 € en moyenne et se loue 100 € par mois : ça fait un rendement brut de 6 %.

- A Tours une place de parking s’achète à 15 000 € et se loue 75 € en moyenne, soit un rendement brut de de 6 %.

Il s’agit maintenant de trouver un locataire !

Rendement d’un parking ou garage : autour de 4 % net.

Perception du rendement : loyer mensuel.

Les SCPI (encore)

On y revient. S’il est possible d’investir en SCPI à crédit, sachez qu’il est aussi possible de le faire sans crédit, et même à partir de 187 € !

En fait, il existe des centaines de SCPI sur le marché, avec des tickets d’entrée plus ou moins élevés.

Par exemple, la SCPI Novaxia Néo s’achète à l’unité. Si vous achetez une part de Néo (187 €), vous toucherez les dividendes correspondant à cette part. Néo affiche depuis sa création un rendement supérieur à 6 % par an (avant impôt). Cela ferait un solide rendement de 1 € par mois brut. Je rigole, mais vous avez compris le principe : rien ne vous empêche d’acheter 100 parts, ou même d’acheter une part tous les mois. A terme, ce seront de vrais revenus qui viendront compléter votre compte courant.

Attention certaines SCPI distribuent moins de 2 % par an. Il faut donc bien choisir !

Le meilleur moyen d’obtenir un conseil pour choisir ses SCPI est de contacter un professionnel. Les courtiers sont obligatoirement conseillers financiers en ligne : je peux vous recommander dans cette catégorie Louve Invest.

🏆 Meilleur courtier pour investir en SCPI : Louve Invest

Louve Invest est une marketplace qui propose plus de 50 SCPI. On peut donc y centraliser ses achats de part et procéder aux transactions en quelques clics. Louve se différencie des autres courtiers par le cashback hyper intéressant qu’ils proposent. Pour chaque transaction réalisée sur leur plateforme, Louve Invest vous reverse 2,5 % du montant que vous avez investi directement sur votre compte bancaire (sauf pour les SCPI sans frais).

Cerise sur le gâteau, en ce moment Louve offre 75 € supplémentaires si vous passez par mon lien : n’attendez plus pour vous inscrire !

L’immobilier fractionné

Si les SCPI permettent d’investir dans des biens immobiliers commerciaux, l’immobilier fractionné permet d’acheter des fractions de logements. C’est de l’investissement locatif (généralement dans l’ancien), mais vous n’êtes pas le seul propriétaire du bien !

Cela signifie que vous pouvez acheter pour louer même si vous n’avez pas les moyens d’acquérir un logement entier. L’immobilier fractionné se présente sous plusieurs formes :

- en achetant des obligations vis à vis d’une société qui achète en direct le bien (ex : Meute Invest),

- en achetant des token émis sur une blockchain par une société qui achète en direct le bien (ex : RealT).

Les obligations semblent avoir le vent en poupe en France : elles cristallisent peut-être un peu plus de confiance que les tokens, formule encore un peu nouvelle.

Rendement de l’immobilier fractionné : entre 3 % et 5 % net.

Perception du rendement : loyer mensuel.

🏆 Meilleur courtier pour investir dans l’immobilier fractionné : Meute Invest

Meute Invest est le dernier né de Louve Invest, que l’on a déjà évoqué précédemment. Depuis 2023, il est possible d’acheter sur leur plateforme des fractions de biens immobiliers à partir de 200 €. Jusqu’à présent, des biens ont été proposés à Marseille, Quimper et Angers.

En passant par ce lien, obtenez un cashback de 1 % sur le montant que vous avez investi.

Le crowdfunding immobilier (ou crowdlending)

Depuis une dizaine d’années, il est possible de prêter de l’argent à un promoteur immobilier via des plateformes en ligne et d’être remboursé avec des intérêts au bout d’une certaine durée convenue à l’avance. On appelle ça du crowdlending immobilier (prêter à plusieurs), même si la plupart du temps c’est le terme crowdfunding immobilier (financer à plusieurs) qui est utilisé. À tort à mon avis, car le crowdfunding n’est pas forcément lié à une mécanique de prêt financier. Le financement à plusieurs peut avoir comme récompense des avantages, ou des cadeaux (exemple de ce qu’on peut trouver sur des plateformes de type KissKissBankBank). Enfin ce n’est pas très important ; sachez qu’ici, on parlera de crowdlending immobilier.

Le crowdlending est une façon d’investir dans la pierre à plus court terme : généralement, les remboursements avec intérêts sont versés entre 2 et 5 ans.

Cette formule plaît beaucoup car elle donne l’impression d’une certaine “sécurité”. Le rendement est connu à l’avance (jusqu’à 12 %) et le promoteur s’engage à rembourser. Attention, le fait de s’engager ne signifie pas qu’il remboursera réellement. Si son projet est un flop, par exemple qu’il ne parvient pas à vendre les appartements construits, il peut ne pas être en capacité de rembourser. Dans les faits, les défauts de l’emprunteur sont assez rares. C’est au courtier qui propose l’opération de crowdfunding de s’assurer que le projet est suffisamment viable. Anaxago est la plateforme la plus fiable pour ça.

🏆 Meilleur crowdfunding immobilier : Anaxago.

Rendement du crowdfunding immobilier : environ 6 % net.

Perception du rendement : remboursement à terme.

L’immobilier en Bourse

Enfin, sachez qu’il est possible d’investir dans la pierre via la Bourse. Oui, vous avez bien lu. Il faut pour cela acheter des actions d’entreprises qui ont pour business l’achat et la mise en location de biens immobiliers. Ces entreprises sont appelées des SIIC, pour Société d’Investissement Immobilier Cotée en bourse (ou REIT en anglais).

Vos rendements ne seront par conséquent pas liés directement aux loyers perçus par la SIIC dont vous détenez les actions. Ils seront issus de dividendes annuels versés par la SIIC, et vous pourrez espérer faire une plus-value si le cours de l’action augmente. Le lien avec les loyers perçus est donc indirect : si la SIIC perçoit beaucoup de loyers, elle peut verser de généreux dividendes. Si elle verse de généreux dividendes, plus d’investisseurs voudront acheter ses actions, faisant ainsi augmenter leur prix.

Il existe plusieurs façons d’investir dans des SIIC (ou REITs) :

- en direct via un compte-titre (CTO),

- en passant par des fonds qui rassemblent des SIIC (OPCVM ou ETF). Auquel cas, vous pourrez le faire via une assurance-vie.

Rendement des SIIC : environ 4 % net.

Perception du rendement : dividendes annuels sur le placement choisi.

🏆 Meilleur investissement en SIIC avec une assurance-vie en gestion libre : Linxea Spirit 2

🏆 Meilleur investissement en SIIC avec une assurance-vie en gestion pilotée : Nalo Patrimoine.

Comparatif des options pour investir dans l’immobilier

Voici un tableau récapitulatif de ce qu’on a pu raconter jusqu’à présent.

| Acheter pour louer | SCPI | Parking | Immobilier fractionné | Crowdfunding immobilier | SIIC ou REIT | |

|---|---|---|---|---|---|---|

| Disponible à crédit ? | Oui | Oui | Oui | Non | Non | Non |

| Montant minimum | 100 000 € | 187 € | 10 000 € | 10 € | 1 000 € | Quelques centimes sur un CTO, 500 € pour une assurance-vie. |

| Frais d’investissement | Notaire : 7 à 8 % pour l’ancien, 2 à 3 % pour le neuf | De 0 % (SCPI sans frais) à 12 % | Notaire : à partir de 4 % | 5 % | 0 frais | 0 % sur une assurance-vie, 1 € par transaction sur un CTO. |

| Revenus passifs | Non | Oui | Non | Oui | Oui | Oui (assurance-vie en gestion déléguée) |

| Fiscalité | Plusieurs régimes (location nue, LMNP, Pinel, etc.) | Revenus fonciers | Revenus fonciers | PFU (flat tax de 30 %) | PFU (flat tax de 30 %) | PFU (flat tax de 30 %) |

| Rendements nets | Entre 2% et 5 % | Autour de 4 % | Autour de 4 % | Entre 3 % et 5 % | Autour de 6 % | Autour de 4 % |

| Revenus mensuels | Oui | Oui | Oui | Oui | Non | Non |

| Où investir ? | Investissement locatif clé en main | Louve Invest (75 € offerts) | Meute Invest (1% de cashback offert) | Linxea Spirit (assurance-vie en gestion libre) ou Nalo (assurance-vie en gestion pilotée) |

Investir dans la pierre : comment choisir son placement ?

Je vous ai donné un rapide aperçu des différentes façons d’investir dans l’immobilier.

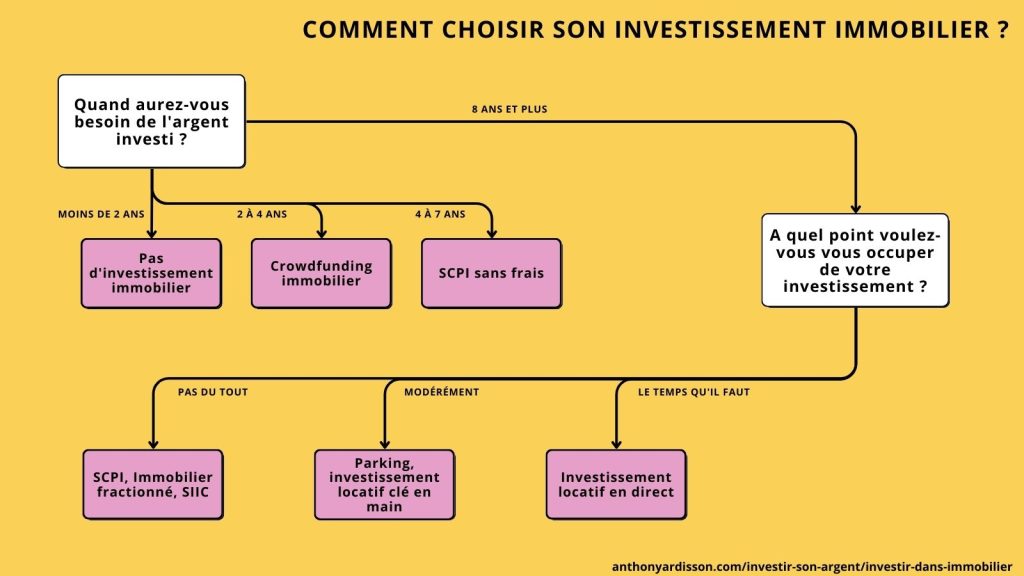

Maintenant, laquelle choisir ? Vous avez remarqué qu’en termes de performance, elles sont toutes proches. Il faudra plutôt se poser la question de votre horizon de placement et du niveau d’implication que vous voulez fournir.

Autre point, investir dans l’immobilier comporte des risques de perte. Si vous ne voulez pas les prendre, vous avez deux options : un Livret A dans une banque ou une assurance-vie composée à 100 % de fonds en euros. Ce ne sont pas des investissements immobiliers.

Pour résumer :

- Si vous avez besoin de l’argent que vous vous apprêtez à investir dans les deux ans à venir, alors n’investissez pas dans l’immobilier.

- Si votre horizon est de 2 à 4 ans, intéressez-vous au crowdfunding immobilier.

- Si votre horizon est de 5 à 7 ans, vous pouvez regarder les SCPI sans frais.

- Si votre horizon est supérieur à 8 ans, vous avez le choix. Cela va dépendre de l’implication que vous souhaitez mettre et de votre volonté / capacité à obtenir un prêt.

- Pour investir dans la pierre sans beaucoup d’effort ni emprunt, regardez les SCPI, l’immobilier fractionné ou l’achat d’un parking.

- Si vous pouvez emprunter et que vous souhaitez limiter au maximum votre effort, je vous recommande les SCPI ou l’investissement locatif clé en main.

- Investir dans l’immobilier en direct nécessite généralement un prêt et de l’engagement. Il vous faudra trouver un bien, le retaper, le mettre aux normes, le meubler, trouver un locataire et gérer votre bien au quotidien.

A noter que l’investissement locatif, les SCPI et l’immobilier fractionné sont des placements qui rapportent mensuellement.

Je ne me suis pas présenté : je m’appelle Anthony Ardisson et je suis consultant marketing freelance, spécialisé dans les finances personnelles. Je ne suis pas conseiller financier professionnel (CIF), par conséquent, ce que vous lisez ici n’est pas un conseil en investissement financier. Souvenez-vous que vous pouvez faire appel à un professionnel pour obtenir un conseil personnalisé. Souvenez-vous aussi que chaque investissement immobilier présente un risque de perte en capital.

Les questions principales quand on souhaite investir dans l’immobilier

Désolé de vous décevoir, mais pour moi, c’est la même chose ! Peut-être que dire “investir dans la pierre” est une façon de révéler l’âme du poète qui sommeille en chacun de nous. Ou alors est-ce seulement une pirouette marketing, pour nous rappeler que l’immobilier c’est du solide et qu’en France on aime bien nos vieilles pierres… Question suivante.

Tout placement immobilier confondu, je dirais qu’il est possible d’atteindre un rendement annuel net de 7 % (avant impôts). Cela dépendra de beaucoup de choses : type d’investissement (en direct ou pierre papier), à crédit ou non, (Un mauvais investissement peut aussi vous générer des rendements négatifs. Attention aux annonces de rendements mirobolants, ils sont souvent bruts de beaucoup de choses, ou complètement trompeurs.