En 2022, j’ai ouvert un PER, notamment pour bénéficier de ses avantages fiscaux. Je devinais à l’époque que parmi les centaines de contrats disponibles, certains devaient être bons, d’autres (très) mauvais. Je ne me suis pas trompé ; au fil de mes recherches, j’ai pu comparer les PER du marché et mesurer l’ampleur de leurs différences. J’ai surtout réussi à identifier le meilleur PER.

Je vous livre ici les résultats de mon étude, en espérant qu’elle puisse vous aider à mieux investir votre argent !

Meilleur PER : le récapitulatif

Meilleur PER en gestion pilotée

🏆 Nalo PER : le PER en gestion pilotée simple et efficace

Idéal pour ceux qui ne souhaitent pas se prendre la tête, le PER de Nalo permet d’investir sur des supports diversifiés à faible coût (les ETF). C’est un PER en gestion pilotée ; cela signifie que Nalo s’occupera de la composition de votre placement et de son pilotage au quotidien. Cela vous coûtera 1,6 % de frais maximum par an, quand la plupart des PER prélèvent des frais sur versement (jusqu’à 4 %) en plus des frais de gestion annuels (à partir de 1 %).

Cerise sur le gâteau, Nalo offre une expérience simple et intuitive. Vous pourrez souscrire en ligne et suivre l’évolution de votre capital en quelques clics. Les professionnels de Nalo sécuriseront progressivement votre investissement, de manière à ce qu’il soit moins exposé au risque au moment de votre départ à la retraite.

Pour investir pour sa retraite tout en défiscalisant aujourd’hui, le plus simple est aujourd’hui de faire confiance à Nalo. Par ici pour faire une simulation d’investissement.

Meilleur PER en gestion libre

🏆 Linxea Spirit PER : le PER en gestion libre le moins cher et le plus complet

C’est celui que j’ai ouvert en 2022. Après étude de nombreux PER, j’en ai conclu qu’il était le PER assurantiel le moins cher du marché (0,5 % de frais de gestion) et le plus complet en termes de supports d’investissement disponibles.

J’ai choisi pour ma part de faire simple : 100 % sur un ETF répliquant les performances du S&P 500 (les 500 plus grosses entreprises américaines, “Amundi S&P 500 UCITS ETF C EUR”), de manière à réduire au maximum les frais. En effet, les frais de mon PER sont de 0,5 % (frais du PER) + 0,15 % (frais de l’ETF), soit 0,65 % par an. Attention, cette répartition (100% ETF S&P 500) n’est pertinente qu’au regard de la composition de mes autres investissements. Elle n’est probablement pas la bonne pour vous. Je vous encourage à solliciter un conseiller en investissement financier professionnel (que je ne suis pas).

Pas de doute néanmoins sur le Linxea Spirit PER ; c’est le meilleur PER en gestion libre du marché. Par ici pour le découvrir.

D’autres PER intéressants

Meilleur PER bancaire

Il existe des PER assurantiels (Nalo PER et Linxea Spirit PER notamment) et des PER bancaires. Les PER bancaires n’offrent pas les avantages successoraux du PER assurantiel mais présentent jusqu’à 2 fois moins de frais. Ils offrent par ailleurs une couverture par la garantie sur les dépôts bancaires à hauteur de 100 000 € (contre 70 000 € pour un PER assurantiel).

Il n’y a pas beaucoup de PER bancaires sur le marché. Celui de Yomoni, en gestion pilotée, est très bon. Pour 1,6 % de frais maximum, les conseillers de Yomoni vous accompagneront dans le choix d’un profil investisseur (prudent, équilibré, dynamique) et géreront le placement au quotidien. Découvrir Yomoni PER.

Quelques rappels sur PER

Le PER est un placement fait à la base pour préparer sa retraite

Le Plan Epargne Retraite (PER) est un placement pensé pour aider les français à se bâtir une retraite complémentaire. Il y a une phase d’épargne (tant que vous êtes “actifs”) et une phase de consommation d’épargne (lorsque vous êtes officiellement à la retraite). L’argent investi durant la phase d’épargne peut être retiré en capital à partir du moment où vous êtes à la retraite, ou sous forme de rente jusqu’à la fin de votre vie. D’autres événements, comme la fin des allocations chômage, un décès dans la famille ou l’achat d’une résidence principale permettent de débloquer l’argent d’un PER. On entrera dans les détails un peu plus loin.

Il est possible de détenir plusieurs PER. De même, il est possible d’ouvrir de nouveaux PER même si vous détenez déjà des PER (ou PERP, Madelin, PERCO, article 83) datant d’avant la Loi Pacte de 2019. A noter que depuis cette loi, il n’existe plus que 3 PER différents.

Le PERIN : pour PER individuel, c’est le plus courant, et ce sont ces PER que nous avons comparé dans cet article. Il est accessible à tous sans condition d’âge ou de contrat de travail.

Le PERCO : pour PER collectif, il est parfois proposé par l’entreprise dans laquelle vous travaillez. Il n’est donc généralement accessible qu’aux employés de moyennes et grandes entreprises, qui décident d’y souscrire ou non.

Le PERCAT : aussi proposé par certaines entreprises, il est en revanche obligatoire pour ses salariés ou une catégorie de salariés parmi ses salariés.

Vous êtes toujours titulaire d’un PERP, Madelin, PERCO, article 83 ? Sachez que vous pouvez le transférer vers un autre PER, selon votre souhait. Un bon moyen de basculer votre épargne retraite vers un meilleur contrat qui vous coûtera beaucoup moins en frais. 😉 N’hésitez pas à solliciter les équipes du PER que vous souhaitez ouvrir et vers lequel vous souhaitez transférer votre vieux contrat retraite ; ils se feront un plaisir de prendre en charge la procédure.

Le PER permet d’investir en Bourse, en immobilier et en equity

Le Plan d’Epargne Retraite est une enveloppe fiscale. Cela signifie que c’est une coquille vide ; il faut choisir des supports d’investissement à y insérer.

Parmi les supports d’investissement disponibles, il est possible d’investir dans :

- des actions d’entreprises cotées en Bourse (via des fonds d’investissement, des ETF ou des produits structurés),

- des obligations d’entreprises ou d’Etats (via des fonds d’investissement ou des ETF),

- des fonds immobiliers (via des SCPI, SCPI et OPCI),

- des parts d’entreprises non cotées (fonds de private equity),

- des fonds euros garantis (uniquement dans les PER assurantiels).

Les PER peuvent être en gestion libre ou en gestion pilotée. Si vous choisissez une gestion libre, c’est vous qui devez choisir les supports d’investissement. Si vous souhaitez déléguer cette tâche (ainsi que celles liées au pilotage au quotidien), vous pouvez choisir la gestion pilotée. Ce seront alors des gérants professionnels qui s’occuperont de votre placement.

Le PER est un placement qui bloque l’argent investi

En principe, l’épargne investie dans un PER est faite pour être utilisée à la retraite. Voilà pourquoi elle est bloquée jusqu’à votre départ officiel à la retraite.

Toutefois :

- vous pouvez la débloquer avant votre départ à la retraite en cas de force majeure (achat de résidence principale, le décès du conjoint marié ou pacsé, l’invalidité du titulaire ou d’un enfant ou du conjoint marié ou pacsé, la fin des droits d’allocation chômage, le surendettement, la cessation d’activité suite à liquidation professionnelle).

- vous n’êtes pas obligé de clôturer votre PER lors de votre départ à la retraite, notamment si vous souhaitez continuer à défiscaliser en épargnant.

A noter que votre épargne n’est pas bloquée sur une assurance-vie. L’assurance-vie retraite est donc à privilégier si vous souhaitez que votre épargne reste disponible à tout moment (on ne sait jamais !).

Le PER est un outil de défiscalisation parfois intéressant

A chaque fois que vous placez de l’argent sur un PER, il vous est possible de défalquer le montant investi de votre net imposable annuel. C’est une option qui est généralement prisée par les personnes imposées à 30 % et plus, puisque 30 % ou plus de ce qui est placé est économisé vis-à-vis des impôts. A noter tout de même qu’il y a un plafond annuel à ce que vous pouvez défalquer ; ce plafond est disponible sur votre avis d’imposition de l’année en cours (il faut donc attendre septembre pour le connaître précisément).

Attention, si vous défiscalisez à l’entrée, vous serez tout de même imposé à la sortie, selon votre taux marginal d’imposition au moment du retrait.

Cela signifie :

- Si vous êtes toujours à la même tranche marginale d’imposition que votre imposition est simplement différée. Cela reste tout de même intéressant : vous avez pu faire fructifier de l’argent que vous auriez dû payer aux impôts,

- Que c’est très intéressant si votre tranche marginale d’imposition a baissé,

- Que ce n’est pas intéressant si votre TMI est supérieure au moment du retrait (mais c’est rare, notamment si vous attendez la retraite pour retirer votre épargne).

Au moment d’investir dans un PER, vous pouvez donc choisir si vous souhaitez être imposé tout de suite ou au moment du retrait. La plupart des investisseurs choisiront une imposition à la sortie. A vous de voir ce qui convient le mieux à votre situation aujourd’hui (et à celle de demain !).

Salut ! Je m’appelle Anthony Ardisson et je ne suis pas conseiller en investissement financier. Je n’ai donc pas la possibilité de vous faire des recommandations personnalisées. Si vous souhaitez en obtenir une, vous pouvez vous adresser à un conseiller en investissement financier professionnel. Les courtiers qui proposent des PER ont l’obligation légale d’être CIF, vous pourrez donc en trouver chez eux.

L’imposition du PER à la sortie

Sans entrer spécialement dans les détails, sachez qu’en plus d’une imposition du capital à la sortie (si vous aviez défiscalisé à l’entrée), il existe une imposition sur les plus-values.

Elle représente 30 % des plus-values réalisées (17,2 % de prélèvements sociaux et 12,8 % d’imposition sur le revenu).

A noter que l’imposition est différente si vous décidez de sortir en rente (ce qui est rarement recommandé).

Pour information, en cas de déblocage anticipé motivé par un accident de la vie (ce que j’appelle par ailleurs “un coup dur”), le capital et les plus-values sont exonérés d’impôt (mais pas de prélèvements sociaux en ce qui concerne les plus-values), même si vous aviez déjà bénéficié de l’exonération à l’entrée. C’est intéressant, même si ce n’est évidemment pas souhaitable.

Le PER est bancaire ou assurantiel

Je l’ai brièvement évoqué auparavant : le PER peut être bancaire ou assurantiel. La plupart sont toutefois assurantiels (proposés par une assureur) car les Français ont tendance à les privilégier. En effet, le PER assurantiel offre une exonération à la succession que le PER bancaire n’offre pas. Il est aussi le seul à proposer un fonds en euros, garantissant le capital investi.

Différence de supports

Le PER bancaire permet d’investir sur de très nombreux supports, un peu comme le compte-titres ordinaire. Il sera donc intéressant pour les investisseurs aguerris qui souhaitent investir dans des supports d’investissement spécifiques.

Néanmoins, il ne permet pas d’investir dans des fonds en euros, très appréciés des Français car il garantit le capital. Pour cela, il faut choisir le PER assurantiel (et accepter d’avoir moins de supports d’investissement disponibles).

En réalité, la plupart des investisseurs se contenteront largement de la gamme proposée par un PER assurantiel.

Différences à la succession

Le PER bancaire n’offre pas d’exonération lors d’une succession. Le capital restant entrera dans l’actif successoral.

Le PER assurantiel permet lui de transmettre à ses bénéficiaires avec un abattement fiscal. 152 500 € par bénéficiaire si vous décédez avant 70 ans, 30 500 € si vous décédez après. Ces montants échappent aux droits de succession. Attention, ces abattements sont communs à ceux de l’assurance-vie (si vous avez aussi une assurance-vie). Ils ne se cumulent pas.

Différences de frais de gestion

Le PER bancaire coûte moins cher qu’un PER assurantiel. C’est d’ailleurs l’avantage principal du premier face au second.

En moyenne, il est possible de trouver des PER bancaires avec des frais de gestion de 0,3 %, quand ils sont généralement de 0,6 % pour les PER assurantiels.

Cela a un impact sur votre performance. Au bout de 20 ans, un PER bancaire rapporte 6 % de plus qu’un PER assurantiel (pour une composition identique).

PER bancaire : pour qui et lequel ?

La plupart des investisseurs choisiront des PER assurantiels car ils offrent la possibilité d’investir dans des fonds en euros et prévoient une exonération fiscale lors de la succession.

Les investisseurs aguerris, qui cherchent à maximiser leur rendement, viseront plutôt un PER bancaire. Toutefois dans cette optique là, si vous n’êtes pas intéressé par les aspects fiscaux du PER, il vaudra peut-être mieux choisir un PEA ou une assurance-vie.

Le meilleur PER bancaire est à trouver du côté de Yomoni.

Quand le PER est-il intéressant ?

Le PER est très proche de l’assurance-vie dans ce qu’il permet de faire : faire fructifier son épargne en investissant en Bourse et/ou en immobilier. Néanmoins, il est beaucoup plus contraignant, puisqu’il bloque l’épargne.

Je vous liste ici quelques cas où le PER peut être plus intéressant que l’assurance-vie. Tous sont liés au fait que le PER permet une exonération d’impôt à un moment donné.

En dehors de ce qui est décrit ensuite, ou si vous ne payez pas ou peu d’impôts, il faudra la plupart du temps privilégier l’assurance-vie pour préparer votre retraite.

📖 A lire aussi : Quelle est la meilleure assurance-vie ? Le comparatif

Quand on est proche de la retraite

Le principal défaut du PER est sa faible liquidité : on ne peut pas choisir quand on retire l’argent investi. Lorsqu’on est proche de la retraite, toutefois (disons autour de 60 ans), le temps à attendre pour récupérer son argent est faible.

Il peut donc être pertinent de profiter de l’exonération d’impôt proposée à l’entrée, d’autant qu’il y a de fortes chances que votre TMI baisse au moment de partir à la retraite.

Investir dans un PER peut donc convenir à un investisseur fortement imposé (TMI supérieure ou égale à 30 %), proche de la retraite, qui anticipe une baisse de sa TMI une fois inactif.

Quand on sait que sa TMI va baisser (ou au moins rester la même)

Dans le même ordre d’idée, investir dans un PER peut être intéressant en cas de retrait anticipé, notamment pour l’achat d’une résidence principale.

C’est notamment dans cette optique que j’ai ouvert mon PER. Je prévois d’acheter une résidence principale dans les 5 ans. En 2022, j’ai touché une prime exceptionnelle qui m’a fait changer de TMI (de 30 % à 41 %). Je sais que je ne toucherai pas cette prime tous les ans. Par conséquent, il y a de fortes chances que ma TMI ne soit pas à 41 % lorsque j’achèterai mon bien immobilier. Même si c’est le cas, j’aurais tout de même fait fructifier 41 % de ma prime quelques années avant de les rendre aux impôts (sans les intérêts !).

Investir dans un PER peut donc intéresser les investisseurs fortement imposés (TMI supérieure ou égale à 30 %) qui anticipent l’achat d’une résidence principale. C’est encore mieux si leur TMI diminue entre temps.

Pour filer un coup de main à ses enfants

Il est possible d’investir dans un PER au nom d’un de ses enfants mineurs. En faisant ainsi, vous défiscalisez à l’entrée et cera votre enfant qui paiera les impôts à la sortie (prélevés sur le capital ainsi “transmis”).

Si votre enfant s’en sert en début de carrière pour acheter une résidence principale, il y a de fortes chances que sa TMI soit faible. Dans tous les cas, vous lui aurez donné un coup de pouce, et vous aurez défiscalisé. A noter que ce n’est pas considéré comme une donation.

Investir dans un PER au nom d’un de ses enfants mineurs est une façon maline de transmettre à long terme tout en bénéficiant d’une réduction d’impôts. Attention, gardez bien en tête que votre enfant ne pourra débloquer cet argent que pour acheter une résidence principale, en cas de coup dur ou au moment de partir à la retraite.

Quand on souhaite se constituer une “assurance coup dur”

Je ne le souhaite à personne, mais sachez qu’en cas de coup dur, non seulement vous pouvez retirer de façon anticipée l’épargne placée sur un PER, mais vous pouvez aussi le faire en étant exonéré d’impôts, même si vous avez déjà été exonéré d’impôts à l’entrée.

Pour rappel, voici les cas de figure où cela fonctionne :

- le décès du conjoint (marié ou pacsé),

- l’invalidité du titulaire ou d’un enfant ou du conjoint (marié ou pacsé),

- la fin des droits d’allocation chômage,

- le surendettement,

- la cessation d’activité suite à liquidation professionnelle.

Investir dans un PER est donc très intéressant pour ceux qui souhaitent se constituer une assurance prévoyance tout en bénéficiant deux fois d’une réduction d’impôt. Bon, je ne connais personne qui ouvre un PER spécifiquement pour cette raison 😅.

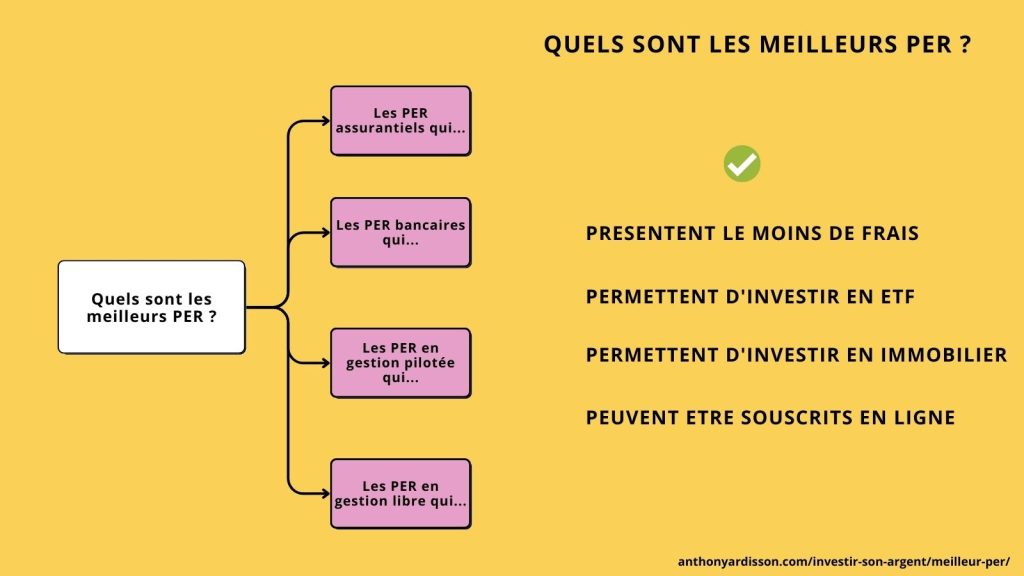

Comment choisir le meilleur PER ?

Pour avoir fait le tour de la question, je pense que 4 critères sont à évaluer pour choisir le meilleur PER :

- le mode de gestion,

- les frais,

- les supports d’investissement disponibles,

- le fonds euros proposé.

Choisir un PER en gestion libre ou un PER en gestion pilotée

La plupart des PER sont en gestion pilotée. Cela signifie que vous déléguez la gestion du placement à des professionnels de l’investissement. Vous restez toutefois décisionnaire ; vous pouvez changer à tout moment le mode de gestion que vous souhaitez et cela n’a pas d’impact sur votre capacité à retirer votre argent.

Il est aussi possible de choisir un PER en gestion libre. Dans ce cas, c’est vous qui sélectionnez les supports d’investissement à insérer dans votre PER et qui prenez les décisions d’achat et de vente au quotidien. La gestion libre coûte moins cher, mais il faut avoir les nerfs solides.

C’est vous qui décidez au moment d’ouvrir votre contrat si vous souhaitez une gestion pilotée ou une gestion libre. Si votre contrat propose les deux, vous pouvez changer en cours de route. Rappelez vous aussi que vous pouvez transférer votre PER d’un courtier/assureur à un autre.

Caractéristiques du meilleur PER en gestion libre

Un bon PER en gestion libre offre des centaines de supports et notamment des ETF, qui permettent d’investir en Bourse à frais réduits. Ils rendent aussi accessibles des fonds immobiliers comme les SCPI ou SCI. Linxea Spirit est dans le haut du panier, puisqu’ils proposent pas moins de 780 unités de compte, allant des fonds actions ou obligataires classiques, aux ETF, aux fonds immobiliers et même à des fonds d’investissement en equity (parts d’entreprises non cotées en Bourse).

Caractéristiques du meilleur PER en gestion pilotée

Si vous optez pour un PER en gestion pilotée, vous n’aurez pas le choix des supports d’investissement. Il faut donc sélectionner PER qui référence les meilleurs supports d’investissement. Les meilleurs supports sont souvent les moins chers ; dans cette catégorie, il faut donc privilégier les ETF, qui permettent d’investir en Bourse de manière diversifiée.

Un bon PER en gestion pilotée offre par ailleurs une sécurisation progressive de votre investissement au fil du temps. En effet, une des caractéristiques d’un investissement pour sa retraite est l’aspect long terme. Si vous investissez à 30 ans pour une retraite à 65 ans, vous avez 35 ans devant vous, soit une éternité en investissement. Vous pouvez donc vous permettre de prendre du risque. Au fil des années, votre horizon diminue et il devient pertinent de réduire votre exposition au risque. Voilà à quoi sert une sécurisation progressive de votre placement au sein d’une gestion pilotée : la réduction du risque est automatique (vous n’avez pas à vous en occuper) et vous n’avez plus peur de perdre votre argent au moment où vous en avez besoin.

Le PER de Nalo coche les deux cases ; il investit votre argent dans un mélange d’ETF et de fonds euros garantissant le capital et active par défaut la sécurisation progressive. De quoi investir sereinement pour sa retraite.

Faire attention aux frais

Dans un PER, il y a plusieurs types de frais.

D’abord, les frais sur versement. Ils sont de l’ordre de 1 % à 5 % sur chacun de vos versements, ce qui est énorme. Heureusement, seuls les PER distribués par les banques traditionnelles (ou type Préfon) en pratiquent encore. Il n’y a pas de frais sur versement chez les PER en ligne (Linxea, Nalo, Yomoni, etc.).

Ensuite, les frais de gestion sur les unités de compte. Ils rémunèrent la banque ou l’assurance qui détient le produit. Les meilleurs PER assurantiels ont des frais de gestion autour de 0,6 % par an (0,5 % chez Linxea Spirit). Cela peut descendre à 0,3 % par an avec un PER bancaire.

Des frais d’arbitrage. A chaque fois que la composition de votre PER est modifiée (achat ou vente de fonds euros ou d’unités de compte). Cela représente en moyenne 0,5 % du montant concerné. Dans les meilleurs PER (ceux précédemment cités), il n’y a pas de frais d’arbitrage.

Des frais de gestion pilotée. Ils rémunèrent le gérant qui va piloter votre PER (composition de votre investissement, arbitrages au quotidien). Ils ne sont pas faciles à estimer, car ils sont souvent mélangés aux frais de gestion. Chez Nalo par exemple, les frais de gestion pilotée semblent être de 0,5 % maximum.

Des frais prélevés par les unités de compte. Ils peuvent aller de 0,10 % par an pour les ETF à 3 % pour les fonds d’investissement plus classiques. Ce sont les frais les plus élevés au sein du PER, voilà pourquoi il faut privilégier les contrats qui proposent d’investir votre épargne en ETF.

Des frais d’arrérage, en cas de sortie en rente. Ils sont gratuits chez Linxea et montent jusqu’à 3 % dans certains contrats.

Ça peut vite faire beaucoup, surtout si vous ne choisissez pas le bon contrat !

Faire attention aux unités de compte disponibles

Est-ce que le contrat propose des ETF ? Des SCPI ?

C’est l’assureur (ou la banque) qui propose le contrat qui choisit quels supports d’investissement sont disponibles. Je suis particulièrement friand des ETF, puisqu’ils permettent d’investir en Bourse pour 10 fois moins cher que des fonds d’investissements traditionnels (et extrêmement répandus).

Par conséquent, j’ai écarté tous les PER qui ne référencent pas d’ETF dans leur catalogue. Les ETF ne permettent pas d’investir directement dans l’immobilier, voilà pourquoi il peut être pertinent de cibler des PER qui proposent en plus de l’immobilier (via des SCPI ou SCI).

C’est le cas du PER Linxea Spirit qui propose au sein de sa gestion libre (attention ce n’est pas le cas dans sa gestion pilotée) des ETF et des fonds immobiliers.

Jetez un oeil aux fonds euros proposés

Dernier point, rappelez-vous que les PER assurantiels permettent d’investir dans des fonds euros. Si faire du 100 % fonds euros n’est pas recommandé sur du long terme (et d’ailleurs je pense que les PER ne le permettent plus), utiliser le fonds euros pour sécuriser votre placement au fil du temps est une bonne pratique.

Par conséquent, il est pertinent de regarder si les fonds euros proposés sont performants. En 2023, les performances des différents fonds euros oscillaient entre 2 % et 3 %.

Comparatif des meilleurs PER : le tableau

| Linxea Spirit PER | Nalo PER | Yomoni PER | PER d’une banque traditionnelle | |

|---|---|---|---|---|

| Type de PER | Assurantiel | Assurantiel | Bancaire | Assurantiel |

| Type de gestion | Libre (pilotée aussi disponible) | Pilotée | Pilotée | Libre ou pilotée |

| Frais sur versement | 0 % | 0 % | 0 % | 4 % |

| Frais de gestion | 0,5 % | 0,85 % | 0,3 % | 1 % |

| Frais d’arbitrage | 0 % | 0 % | 0 % | 0,5 % |

| Frais d’arrérage (sortie en rente) | 0 % | 1,5 % | 0,8 % | 3 % |

| Frais de support d’investissement | De 0,15 % à 8 % | 0,25 % | 1,3 % | De 2 % à 8 % |

| Frais de gestion pilotée | Inclus dans les frais de supports d’investissement | 0,5 % | Inclus dans les frais de supports d’investissement | Inclus dans les frais de supports d’investissement |

| Supports d’investissement disponibles | 720 dont ETF, fonds immobiliers | ETF | Fonds Yomoni (dont ETF) | Dépend des contrats |

| Performance fonds euros 2023 (nette de frais de gestion) | 3,13 % | 1,8 % à 2,7 % | Pas de fonds euros | 2-3 % |

| Souscription en ligne | Oui | Oui | Oui | Non |

| Mon avis | ⭐⭐⭐ | ⭐⭐ | ⭐⭐ | ⭐ |

| Démarrer | Découvrir Linxea | Découvrir Nalo (3 mois de frais offerts) | Découvrir Yomoni | Ne pas les découvrir |

Questions fréquentes sur les meilleurs plans épargne retraite

Même si la plupart des Français font confiance à leur banque pour leurs placements, cela fait longtemps qu’elle ne propose plus les meilleurs PER. Les PER des banques comportent des frais de versement qui n’existent plus chez les courtiers en ligne. Par exemple, si vous versez 1 000 € à l’ouverture d’un PER dans votre banque, elle vous prélèvera en moyenne 40 €. Ce sera aussi le cas pour chacun de vos versements suivants. Avec un PER en ligne, ce sont 40 € d’économisés (et d’investis !), à chaque fois que vous abondez pour votre retraite !

Il est tout à fait possible d’ouvrir un PER pour votre enfant mineur. Attention, c’est une option qui n’est toutefois pas disponible dans tous les contrats. Parmi les meilleurs PER listés dans mon article, Linxea Spirit PER permet d’investir au nom d’un mineur. C’est une formule très intéressante lorsqu’on souhaite donner un coup de pouce à ses enfants tout en défiscalisant.

Il n’existe pas de PER sans frais à proprement parler. Tous ont au moins des frais de gestion et des frais de support d’investissement. En revanche, il est vrai qu’il existe désormais des PER sans frais de versement, ni d’arbitrage, ni d’arrérage en cas de sortie en rente. Parmi eux, c’est le PER en gestion libre Linxea Spirit qui est le moins cher. Il est possible (c’est le cas de mon PER chez eux) de limiter ses frais à 0,65 % par an tout compris.

Certains PER permettent d’investir en immobilier, et notamment en SCPI. C’est le cas du PER en gestion libre Linxea Spirit, mais aussi du PER en gestion pilotée de Ramify. Tous deux sont d’excellents PER.

Tous les PER qui permettent d’investir dans des entreprises françaises peuvent être considérés comme des PER CAC 40. Parmi eux, le PER Linxea Spirit (gestion libre) est le moins cher et celui qui donne le plus accès à des entreprises du CAC 40. Il y est notamment possible d’investir dans le CAC 40 via l’ETF Amundi IS CAC 40 ESG DR ETF-C.

Il existe plusieurs excellents PER en ligne, qu’ils soient bancaires, assurantiels, en gestion libre ou en gestion pilotée. Vous pourrez les comparer (et les choisir) en lisant mon article.

📖 A lire aussi :

Où placer son argent ? Comparatif des meilleurs placements

Assurance vie retraite : laquelle choisir ?